- Retrait gratuit dans votre magasin Club

- 7.000.000 titres dans notre catalogue

- Payer en toute sécurité

- Toujours un magasin près de chez vous

- Retrait gratuit dans votre magasin Club

- 7.000.000 titres dans notre catalogue

- Payer en toute sécurité

- Toujours un magasin près de chez vous

Description

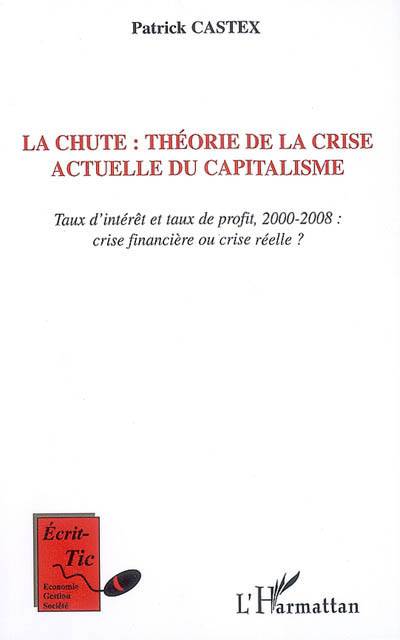

La chute : théorie de la crise actuelle du capitalisme

Peut-on faire une théorie de la crise actuelle du capitalisme dominant ? Oui, répond l'auteur, car les deux crises financières et boursières qui se sont succédé depuis 2000, dont la « crise des subprimes » depuis 2007, ne sont que les symptômes d'une crise réelle. Celle de la baisse certaine des taux de profit depuis le troisième choc pétrolier (commencé en 1999 et qui s'accélère depuis 2004, singulièrement en 2007 et surtout en 2008), taux déjà en baisse tendancielle discrète depuis près de vingt ans, avant le choc. L'exemple français est frappant : c'est la Chute. Et cette tendance s'accompagne de la baisse des taux d'intérêt.

L'auteur propose une théorie de ces taux à partir de la « double spéculation » sur les marchés de capitaux, actions et obligations. Il retrouve et développe ainsi la vieille théorie d'Adam Smith élaborée en ignorant cette spéculation financière : le taux d'intérêt n'est que le taux de profit moyen moins une prime de risque. Les autres théories, néoclassiques et keynésiennes, ne furent que des fables, racontées cependant depuis des lustres : elles ne tiennent pas à la moindre critique, ce que l'auteur « démontre ». La « théorie pure » à la Smith, revisitée, est néanmoins contrariée par les « frottements sociaux » du crédit des banques, ces « machines sociales à déthésauriser ». Et Marx l'avait perçu dans ses hésitations et critiques face à la théorie de Smith. La détermination des taux d'intérêt longs est donc perturbée par l'intervention de la politique monétaire, à la Keynes, par les taux courts. Par exemple, le keynésianisme boostait, par des taux d'intérêt faibles, l'activité et le niveau d'emploi pendant les Trente glorieuses : les rentiers se faisaient « euthanasier ». Le monétarisme des années de plomb, du moins jusqu'au début des années 90, fut à l'inverse la « Politique économique du rentier » pour paraphraser Boukharine et son « Economie politique du rentier ». Depuis près de quinze ans, la théorie pure reprend tous ses droits, par la libéralisation financière, la globalisation et la financiarisation. Toutefois, les Banques centrales ici (avec des divergences profondes entre la Fed états-unienne et la BCE européenne, au moins jusqu'en juin 2008) tentent encore, avec plus ou moins de volontarisme, de contrôler l'évolution spontanée des marchés et de l'activité. Mais peut-on contrôler cette crise qui redevient une crise de stagflation ?

Cependant, la crise est aussi due à la montée en puissance des pays émergents, ceux de là-bas, qui explique en partie le dernier choc pétrolier. Le capitalisme mondial n'est peut-être pas en train de mourir ; il est cependant pour le moins bouleversé : la Chute ici, le rebond là-bas. La crise est le symptôme d'un changement géopolitique profond ; peut-être un « changement d'ère ».

Spécifications

Parties prenantes

- Auteur(s) :

- Editeur:

Contenu

- Nombre de pages :

- 276

- Langue:

- Français

Caractéristiques

- EAN:

- 9782296061705

- Date de parution :

- 01-09-08

- Format:

- Livre broché

- Dimensions :

- 140 mm x 220 mm

- Poids :

- 320 g