- Retrait gratuit dans votre magasin Club

- 7.000.000 titres dans notre catalogue

- Payer en toute sécurité

- Toujours un magasin près de chez vous

- Retrait gratuit dans votre magasin Club

- 7.000.0000 titres dans notre catalogue

- Payer en toute sécurité

- Toujours un magasin près de chez vous

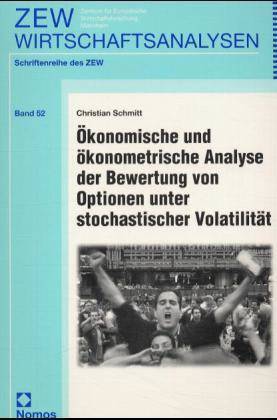

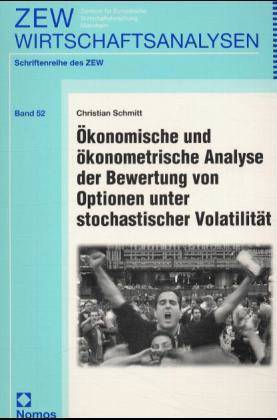

Ökonomische und ökonometrische Analyse der Bewertung von Optionen unter stochastischer Volatilität

Diss.

Christian Schmitt

37,45 €

+ 74 points

Description

Das Optionspreismodell von Black/Scholes hat sich zum Industrie-Standard für die Bewertung von Aktienoptionen entwickelt. In diesem Modell wird die Annahme einer konstanten Volatilität der Kursveränderungen getroffen. Der Befund zahlreicher empirischer Untersuchungen, in denen sich Volatilität im Zeitablauf stochastisch verhält, steht im Widerspruch zu dieser Annahme. In der vorliegenden Studie wird zum einen untersucht, inwieweit sich die stochastische Volatilität von Aktienrenditen endogen im Rahmen von gleichgewichtstheoretisch fundierten Modellen begründen läßt. Besonderes Augenmerk wird hierbei auf die sog. GARCH-Modelle und deren Implikationen für die Optionspreisbildung gelegt. Weiterhin wird überprüft, ob DAX-Optionspreise mit Hilfe einer auf stochastischen Volatilitäten beruhenden Optionspreistheorie besser erklärt werden können als mit herkömmlichen Theorien. Diese Frage kann positiv beantwortet werden mit einer interessanten Interpretation von Volatility-Smiles als Ergebnis aggregierter Volatility-Skews.

Der Band richtet sich sowohl an Wissenschaftler als auch an Fachleute in Banken und Versicherungen, die sich mit Risikomanagement und der Bewertung von Derivaten beschäftigen.

Der Band richtet sich sowohl an Wissenschaftler als auch an Fachleute in Banken und Versicherungen, die sich mit Risikomanagement und der Bewertung von Derivaten beschäftigen.

Spécifications

Parties prenantes

- Auteur(s) :

- Editeur:

Contenu

- Nombre de pages :

- 216

- Langue:

- Allemand

- Collection :

- Tome:

- n° 52

Caractéristiques

- EAN:

- 9783789071003

- Format:

- Livre broché

- Dimensions :

- 230

- Poids :

- 316 g

Les avis

Nous publions uniquement les avis qui respectent les conditions requises. Consultez nos conditions pour les avis.