- Retrait gratuit dans votre magasin Club

- 7.000.000 titres dans notre catalogue

- Payer en toute sécurité

- Toujours un magasin près de chez vous

- Retrait gratuit dans votre magasin Club

- 7.000.0000 titres dans notre catalogue

- Payer en toute sécurité

- Toujours un magasin près de chez vous

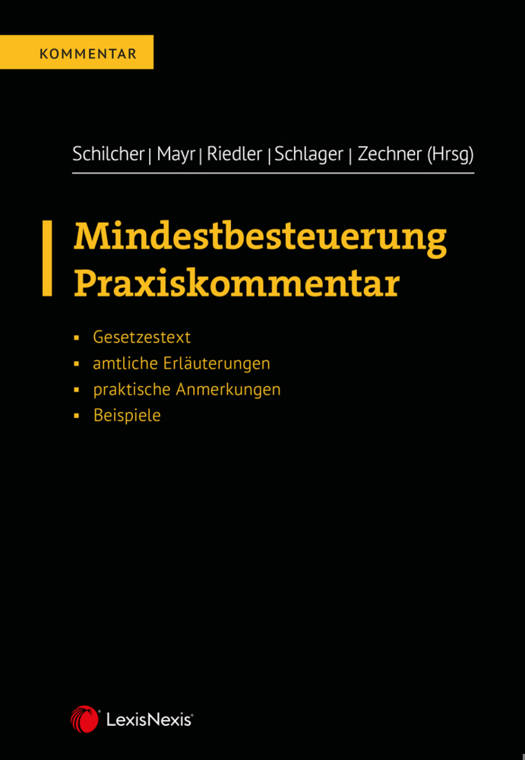

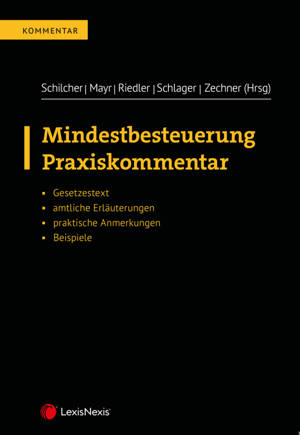

Mindestbesteuerung

Praxiskommentar zum Mindestbesteuerungsgesetz (MinBestG)

Ana Djakovic, Birgit Hebenstreit, Pavel Knesl, David Orzechowski-Zölzer, Peter Podiwinsky, Michael Schwarzinger, Elisabeth Titz, Eva Trubrig, Michael Schilcher, Gunter Mayr, Martin Riedler, Christoph SchlagerDescription

Die Frage der Besteuerung der digitalen Wirtschaft steht seit Jahren im Mittelpunkt des internationalen Steuerrechts. Im Rahmen des OECD/G20 Inclusive Framework on BEPS (Inclusive Framework), dem mittlerweile über 140 Staaten weltweit angehören, wurde im Jahre 2019 eine "Zweisäulenstrategie" (Pillar One & Pillar Two) präsentiert, wobei Pillar Two eine globale Mindestbesteuerung anstrebt. Pillar Two entwickelte sodann eine enorme Umsetzungsdynamik: Im Dezember 2021 wurden die Global Anti-Base Erosion-Mustervorschriften vom Inclusive Framework verabschiedet, darauf basierend legte die Europäische Kommission zeitnah einen Entwurf einer Richtlinie zur Gewährleistung einer globalen Mindestbesteuerung in der EU vor. Im Dezember 2022 wurde die EU-Richtlinie angenommen, die EU-Mitgliedstaaten hatten diese bis Ende 2023 umzusetzen.

Die nationale Umsetzung dieser umfangreichen EU-Richtlinie (mit 59 Artikeln) erfolgt in Österreich durch das Mindestbesteuerungsgesetz (MinBestG). Zum besseren Verständnis dieser anspruchsvollen Materie wurden die amtlichen Erläuterungen bewusst umfassend angelegt. Daran anknüpfend stellt dieser Praxiskommentar zunächst den Gesetzestext sowie die amtlichen Erläuterungen übersichtlich dar. Sodann ergänzen die Steuerlegist:innen des BMF diese noch mit praktischen Anmerkungen und Beispielen.

Spécifications

Parties prenantes

- Auteur(s) :

- Editeur:

Contenu

- Nombre de pages :

- 448

- Langue:

- Allemand

- Collection :

Caractéristiques

- EAN:

- 9783700788430

- Date de parution :

- 24-04-24

- Format:

- Livre relié

- Dimensions :

- 176 mm x 28 mm

- Poids :

- 864 g

Les avis

Nous publions uniquement les avis qui respectent les conditions requises. Consultez nos conditions pour les avis.